L'achat d'une maison représente un investissement majeur. Ce guide complet détaille toutes les étapes clés, des conseils avisés et les options de financement disponibles pour vous aider à réaliser cet achat en toute confiance.

L'apport personnel, souvent de 10% du prix d'achat, est un élément clé pour augmenter la stabilité de votre dossier de prêt immobilier auprès des banques.

Évaluer votre budget et votre capacité d'emprunt

L'achat d'une maison est une étape importante dans la vie, qui nécessite une préparation minutieuse, en particulier sur le plan financier. Avant de vous lancer dans la recherche de votre future maison, il est essentiel d'évaluer votre budget et votre capacité d'emprunt. Cette étape cruciale vous permettra de cibler des biens immobiliers en adéquation avec vos moyens et d'optimiser vos chances d'obtenir un prêt immobilier.

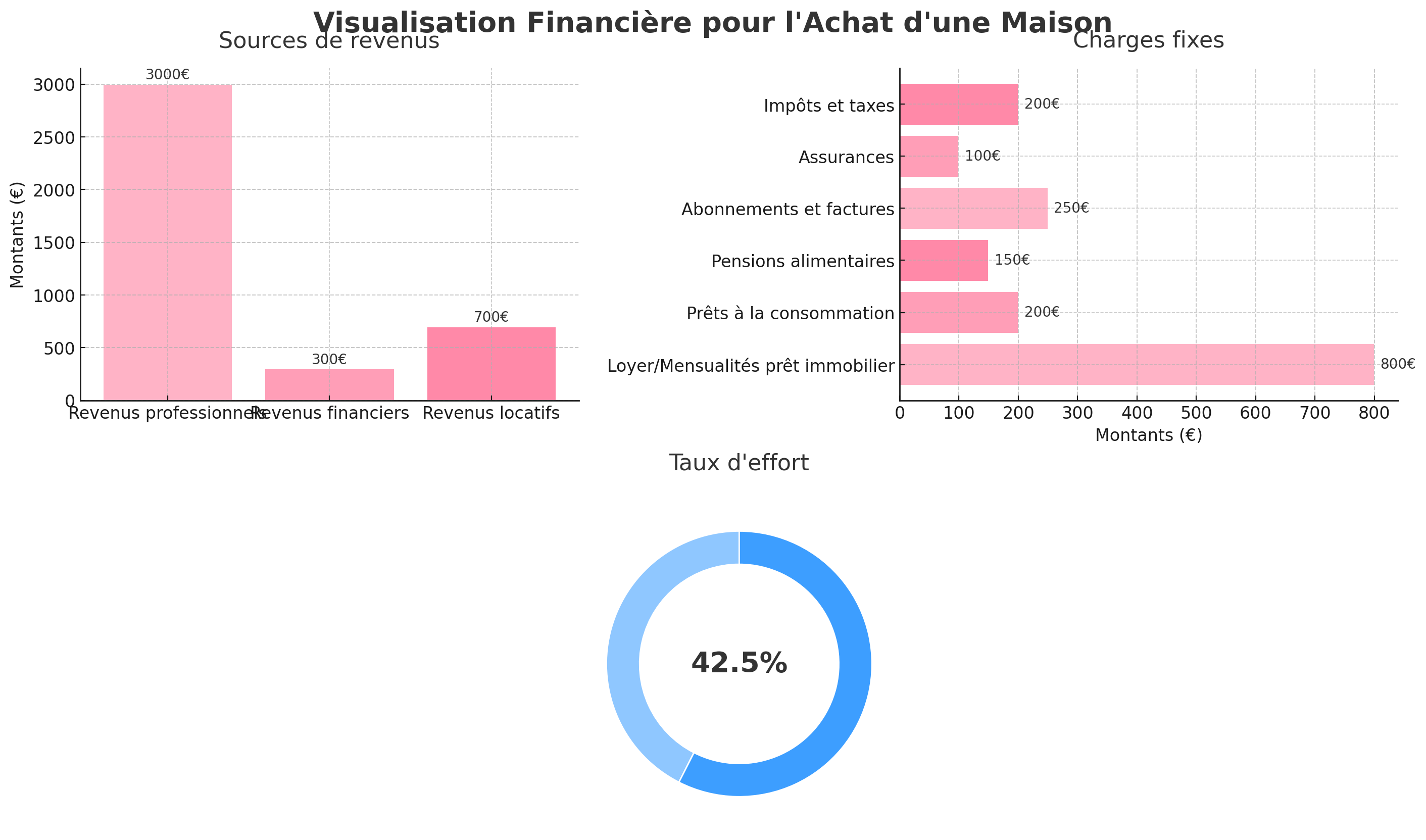

Calculer vos revenus et vos charges

Pour déterminer votre budget, vous devez commencer par faire l'inventaire de vos revenus. Prenez en compte vos revenus professionnels, mais aussi vos éventuels revenus financiers (intérêts, dividendes) et locatifs. Ensuite, listez l'ensemble de vos charges fixes, telles que :

- Loyer ou mensualités de prêt immobilier en cours

- Prêts à la consommation (crédit auto, crédit étudiant, etc.)

- Pensions alimentaires

- Abonnements et factures régulières (électricité, gaz, internet, téléphone, etc.)

- Assurances (habitation, véhicule, santé, etc.)

- Impôts et taxes

Déterminer votre taux d'effort

Le rapport entre vos revenus et vos charges permet de calculer votre taux d'effort. Ce dernier ne doit pas dépasser 35% de votre reste à vivre, selon les recommandations du Haut Conseil de Stabilité Financière (HCSF). La plupart des banques préfèrent même se limiter à un taux d'effort de 33% pour limiter les risques de défaut de paiement et de surendettement.

Par exemple, si vos revenus mensuels nets s'élèvent à 3 000 € et que vos charges fixes représentent 1 000 €, votre reste à vivre est de 2 000 €. Dans ce cas, votre mensualité de prêt immobilier ne devra pas excéder 700 € (35% de 2 000 €).

L'importance de l'apport personnel

L'apport personnel joue un rôle clé dans la constitution de votre budget d'achat. Il s'agit de la somme dont vous disposez immédiatement pour financer une partie de votre projet immobilier. Cet apport peut provenir de votre épargne (livrets, placements), d'une donation familiale ou encore d'un prêt à taux zéro (PTZ).

En règle générale, les banques exigent un apport personnel minimum de 10% du prix d'achat du bien. Cet apport sert principalement à couvrir les frais annexes, tels que :

- Les frais de notaire (7 à 8% du prix d'achat)

- Les frais de garantie du prêt (assurance emprunteur, caution)

- Les éventuels frais d'agence immobilière

Plus votre apport personnel est conséquent, plus votre dossier de prêt gagnera en solidité aux yeux des banques. Un apport important témoigne de votre capacité à épargner et rassure les établissements prêteurs quant à votre solvabilité.

Anticiper les frais annexes et les travaux

Lors de l'évaluation de votre budget, n'oubliez pas de prévoir une enveloppe pour les frais annexes et les éventuels travaux de rénovation ou d'aménagement. Ces dépenses peuvent rapidement s'accumuler et grever votre budget si elles ne sont pas anticipées.

Selon le type de bien que vous envisagez d'acheter, vous devrez peut-être prévoir un budget supplémentaire pour :

- La rénovation de la toiture, de l'électricité ou de la plomberie

- La mise aux normes énergétiques (isolation, chauffage)

- L'achat de meubles et d'électroménager

- L'acquisition d'un parking ou d'un garage

En évaluant précisément votre budget et votre capacité d'emprunt, vous pourrez définir un projet d'achat immobilier réaliste et adapté à vos moyens financiers. Cette étape est essentielle pour trouver la maison de vos rêves sans compromettre votre équilibre budgétaire sur le long terme.

Comprendre les options de prêt immobilier

Lorsque vous envisagez d'acheter une maison, il est crucial de bien comprendre les différentes options de prêt immobilier disponibles. En France, il existe plusieurs types de prêts adaptés à différentes situations et besoins. Découvrons ensemble les principales options et leurs caractéristiques.

Prêt à taux fixe

Le prêt à taux fixe est l'option la plus courante. Comme son nom l'indique, le taux d'intérêt reste fixe pendant toute la durée du prêt, ce qui permet d'avoir des mensualités stables et prévisibles. C'est une option rassurante, surtout si les taux sont bas au moment de la souscription du prêt.

Prêt à taux variable

Avec un prêt à taux variable, le taux d'intérêt peut évoluer à la hausse ou à la baisse en fonction d'un indice de référence, comme l'Euribor. Si les taux baissent, vous pouvez bénéficier de mensualités réduites. En revanche, si les taux augmentent, vos mensualités peuvent devenir plus élevées. C'est une option plus risquée, mais qui peut s'avérer intéressante si les taux sont élevés au moment de la souscription.

Prêt relais

Le prêt relais est une solution de financement à court terme, généralement destinée aux personnes qui souhaitent acheter un nouveau logement avant d'avoir vendu leur bien actuel. Il permet de disposer des fonds nécessaires pour l'achat, en attendant la vente de l'ancien logement. Les intérêts sont souvent plus élevés que pour un prêt classique, mais la durée est plus courte (12 à 24 mois en moyenne).

Aides et crédits d'impôt

Il est important de se renseigner sur les aides et crédits d'impôt disponibles, qui peuvent faciliter l'accès à la propriété. Le prêt à taux zéro (PTZ), par exemple, est une aide de l'État destinée aux primo-accédants sous conditions de ressources. Il permet de financer jusqu'à 40% de l'achat du logement, sans intérêts. D'autres aides, comme l'APL accession ou les prêts Action Logement, peuvent également être mobilisées.

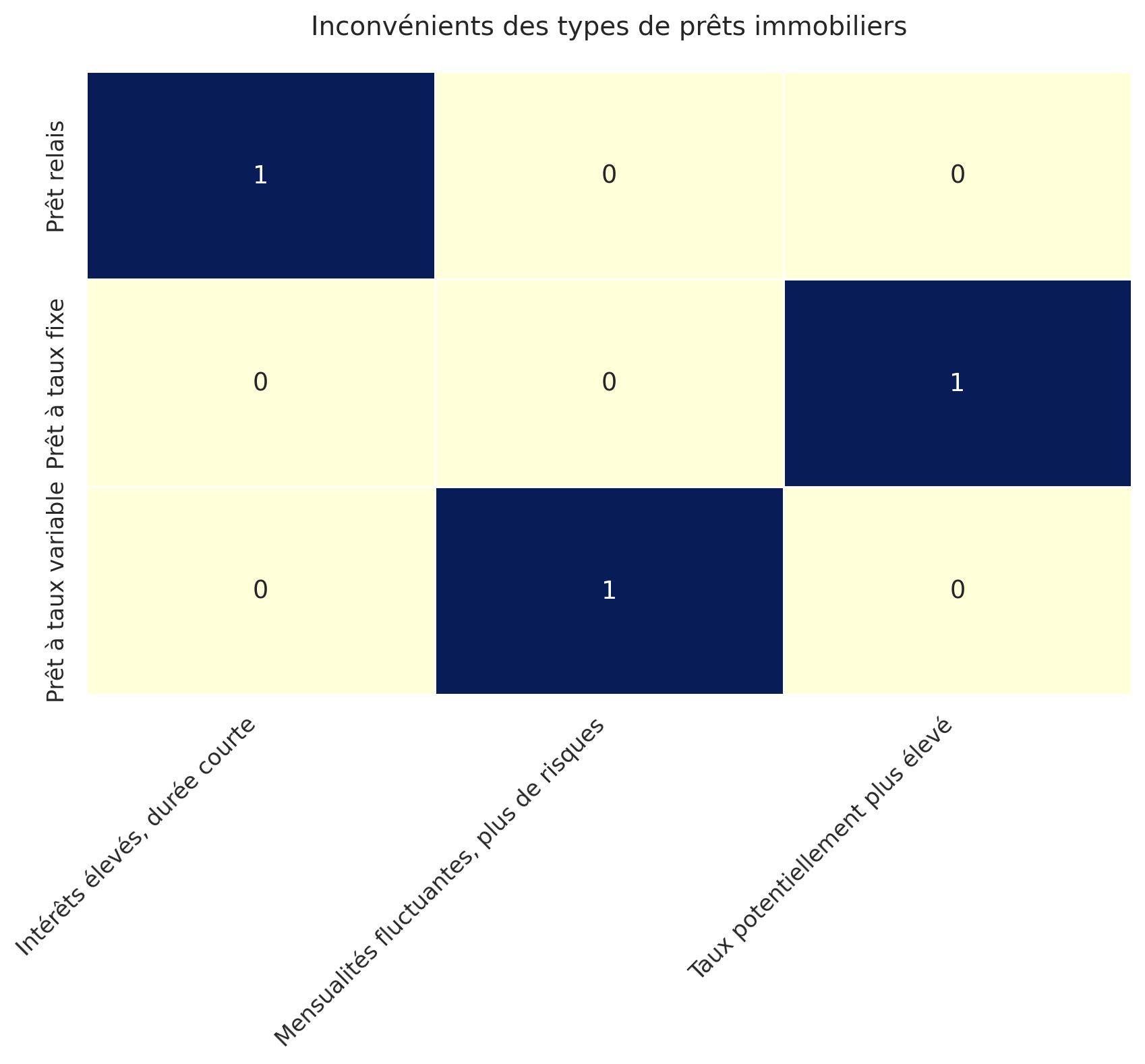

Comparatif des options de prêt

| Type de prêt | Avantages | Inconvénients |

|---|---|---|

| Prêt à taux fixe | Mensualités stables et prévisibles | Taux potentiellement plus élevé |

| Prêt à taux variable | Taux potentiellement plus bas | Mensualités fluctuantes, plus de risques |

| Prêt relais | Permet d'acheter avant d'avoir vendu | Intérêts élevés, durée courte |

Pour trouver la meilleure offre de prêt immobilier, il est essentiel de consulter plusieurs prêteurs et de comparer les propositions. N'hésitez pas à négocier et à faire jouer la concurrence pour obtenir les meilleures conditions. Un courtier en prêts immobiliers peut également vous accompagner dans cette démarche et vous aider à y voir plus clair parmi les différentes options.

Recherche et sélection de la maison idéale

La recherche de la maison idéale est une étape cruciale dans le processus d'achat immobilier. Il est important de prendre le temps de bien définir vos critères pour trouver un bien qui correspondra à vos besoins et à votre mode de vie. Voici quelques conseils pour vous guider dans votre recherche.

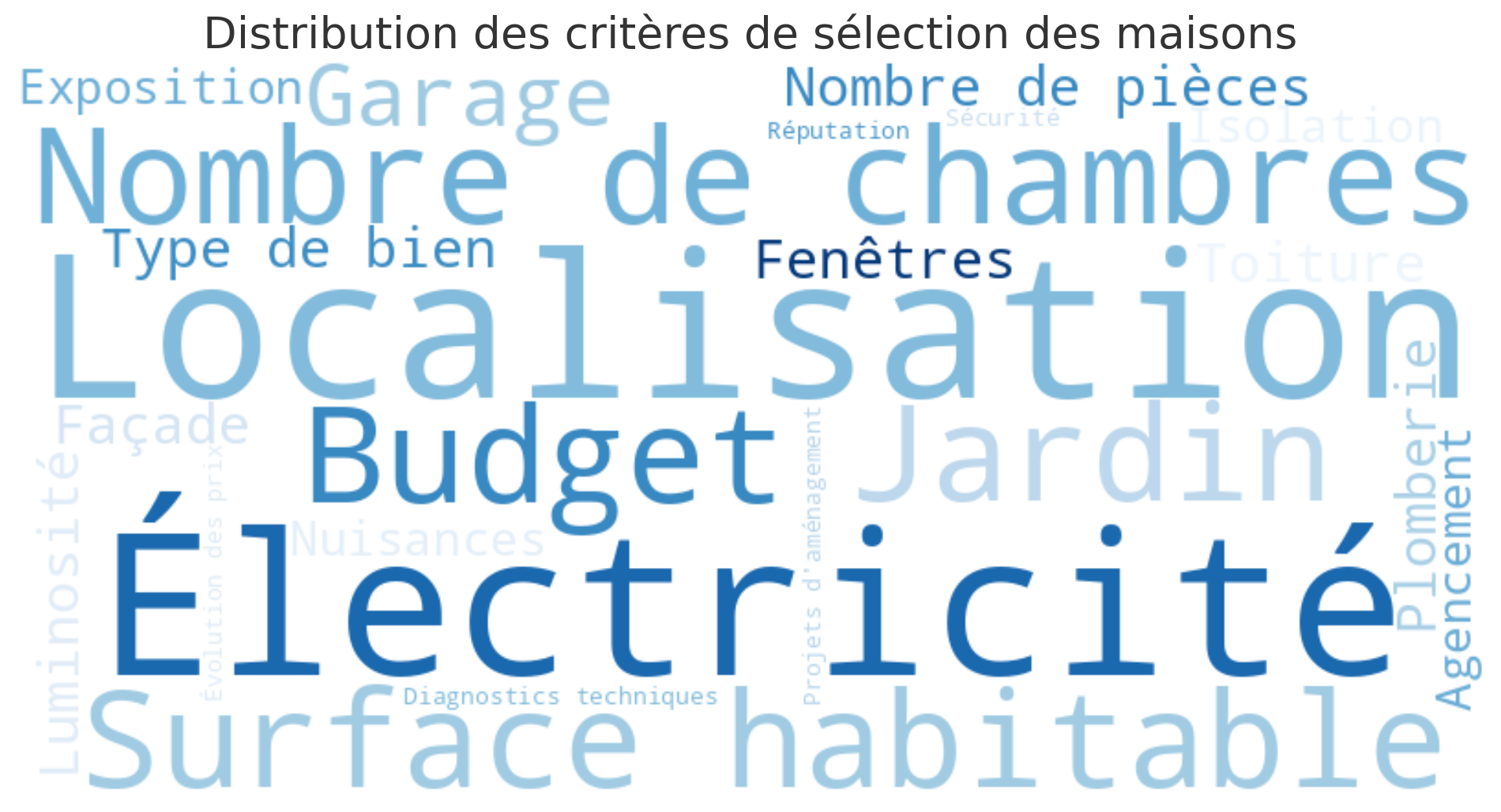

Définir vos critères essentiels

Avant de commencer votre recherche, listez vos critères incontournables :

- Nombre de chambres nécessaires en fonction de la taille de votre foyer

- Localisation : ville, quartier, proximité du travail, des écoles, des commerces et des transports

- Budget maximum à ne pas dépasser

- Surface habitable minimale souhaitée

- Présence d'un jardin, d'un garage ou d'une place de parking

N'hésitez pas à classer ces critères par ordre d'importance pour faciliter votre sélection.

Utiliser des filtres de recherche en ligne

Les sites immobiliers proposent de nombreux filtres pour affiner votre recherche selon vos critères. Utilisez-les pour gagner du temps et ne voir que les biens qui correspondent à vos attentes :

- Fourchette de prix

- Nombre de pièces

- Surface

- Type de bien (maison, appartement)

- Localisation précise

Visiter plusieurs biens et être attentif aux détails

Une fois votre sélection de biens établie, organisez des visites. Il est recommandé d'en voir plusieurs pour comparer et affiner votre jugement. Lors des visites, soyez attentif à :

- L'état général du bien : toiture, façade, fenêtres, électricité, plomberie

- La luminosité et l'exposition

- L'agencement et la circulation entre les pièces

- L'isolation phonique et thermique

- La présence éventuelle de nuisances : bruits, vis-à-vis

N'hésitez pas à poser des questions au propriétaire ou à l'agent immobilier, et à demander les diagnostics techniques (électricité, plomb, amiante, performance énergétique, etc.)

S'informer sur le quartier et son évolution

Un achat immobilier est un investissement sur le long terme. Il est donc judicieux de se renseigner sur le quartier et son évolution prévisible :

- Projets d'aménagement urbain

- Construction de nouveaux logements, écoles, commerces

- Évolution des prix de l'immobilier

- Réputation et sécurité du quartier

Ces informations vous permettront de projeter la valeur de votre bien dans le temps et la qualité de vie que vous aurez en y habitant.

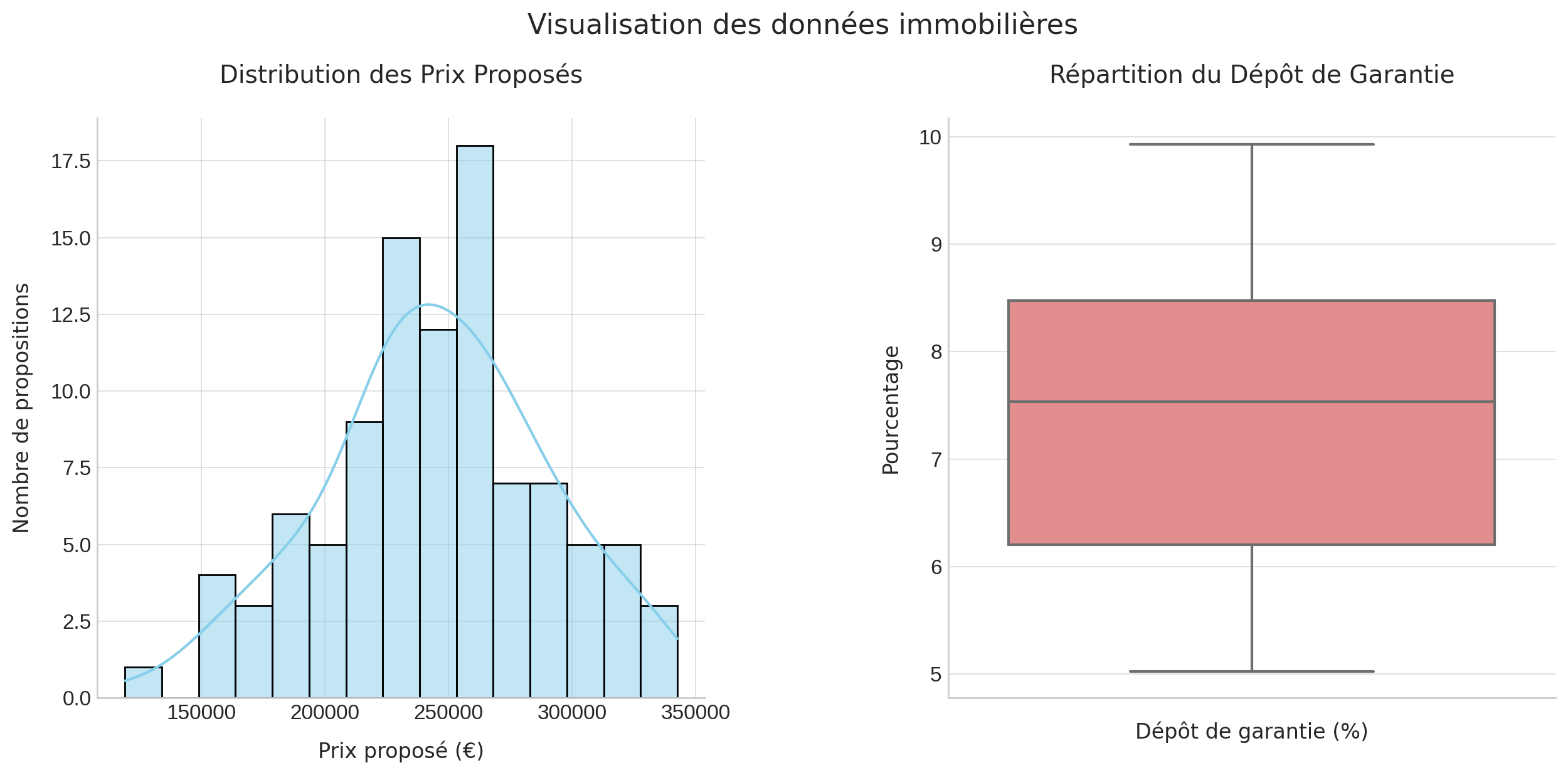

Faire une offre d'achat et négocier

Après avoir trouvé la maison de vos rêves, l'étape suivante consiste à faire une offre d'achat au vendeur. C'est un moment crucial dans le processus d'acquisition d'un bien immobilier, qui nécessite une bonne préparation et de la négociation. Voici les principales étapes pour faire une offre d'achat et négocier efficacement.

Rédiger une offre d'achat formelle

L'offre d'achat est un document écrit qui formalise votre proposition d'achat au vendeur. Elle doit inclure les éléments suivants :

- Le prix proposé pour le bien immobilier

- Les conditions de l'achat (par exemple, l'obtention d'un prêt immobilier)

- La date de validité de l'offre (généralement entre 7 et 15 jours)

- Le montant du dépôt de garantie (environ 10% du prix d'achat)

Il est recommandé de faire relire votre offre d'achat par un professionnel (agent immobilier, notaire) avant de l'envoyer au vendeur.

Négocier le prix avec le vendeur

Une fois l'offre d'achat envoyée, le vendeur peut l'accepter, la refuser ou faire une contre-proposition. C'est là que la négociation commence. Pour négocier efficacement, il est important de :

- Connaître les prix du marché pour des biens similaires

- Mettre en avant les points forts de votre dossier (apport personnel, solidité de votre situation financière)

- Rester ferme sur votre budget maximal

- Être prêt à faire des concessions sur des points mineurs (date d'entrée dans les lieux, meubles inclus dans la vente, etc.)

La négociation peut se faire directement avec le vendeur ou par l'intermédiaire des agents immobiliers. Elle peut durer plusieurs jours, voire plusieurs semaines.

Compromis de vente vs promesse de vente

Une fois un accord trouvé sur le prix et les conditions de vente, il faut formaliser l'engagement des deux parties. Deux options sont possibles :

- Le compromis de vente : il engage les deux parties à conclure la vente. Si l'une des parties se rétracte, elle doit verser des indemnités à l'autre.

- La promesse unilatérale de vente : seul le vendeur s'engage à vendre. L'acheteur dispose d'une option pour acheter et peut se rétracter sans pénalité.

Le choix entre ces deux options dépend du contexte de la vente et des préférences des parties. Le compromis offre plus de sécurité juridique mais moins de flexibilité que la promesse.

Le dépôt de garantie

Lors de la signature du compromis ou de la promesse, l'acheteur verse généralement un dépôt de garantie (ou "séquestre"). Son montant est d'environ 5 à 10% du prix de vente. Il sera conservé sur un compte séquestre chez le notaire jusqu'à la signature définitive de l'acte de vente. Si l'acheteur se rétracte hors délai légal de rétractation, le dépôt de garantie restera acquis au vendeur à titre d'indemnité.

Finaliser l'achat et les démarches administratives

Après avoir trouvé la maison de vos rêves, fait une offre d'achat et signé le compromis de vente, il reste encore quelques étapes cruciales pour finaliser l'achat de votre nouveau logement. De l'obtention du prêt immobilier à la signature de l'acte authentique chez le notaire, en passant par la souscription d'une assurance habitation, découvrez tout ce qu'il vous reste à faire pour devenir officiellement propriétaire.

Obtenir son prêt immobilier

Une fois votre offre d'achat acceptée, vous devez rapidement finaliser votre dossier de prêt immobilier auprès de votre banque ou de votre courtier. Pour cela, vous devrez fournir un certain nombre de documents justificatifs (pièce d'identité, justificatifs de revenus, compromis de vente, etc.). Après étude de votre dossier, la banque vous fera une offre de prêt détaillant les conditions du crédit (montant, taux, durée, assurance, etc.). Vous disposez alors d'un délai de réflexion de 10 jours avant de renvoyer l'offre signée.

Signer l'acte authentique chez le notaire

La signature de l'acte authentique, qui doit normalement se produire dans les 3 à 4 mois suivant la signature de l'offre de prêt, nécessite la présence du vendeur, de l'acheteur et d'un notaire. Si vous n'avez pas de notaire de famille, vous devrez normalement confier la vente à celui du vendeur mais vous avez également le droit de solliciter un autre notaire pour s'occuper de la transaction et pour défendre vos intérêts.

Deux notaires seront alors présents pendant la signature, un pour l'acheteur et un pour le vendeur. Quoi qu'il en soit, les honoraires seront partagés entre les deux et vous ne payerez donc pas plus cher. Une fois l'acte authentique signé, le processus d'achat se termine par la remise des clés faisant de vous officiellement le nouveau propriétaire du bien.

Souscrire une assurance habitation

Vient enfin l'aménagement dans votre nouveau logement. Vous allez également devoir souscrire une assurance pour couvrir votre nouveau logement. Si l'assurance habitation n'est pas obligatoire pour un propriétaire, elle est néanmoins vivement recommandée pour vous protéger de différents risques (incendie, inondation, fuite, etc.).

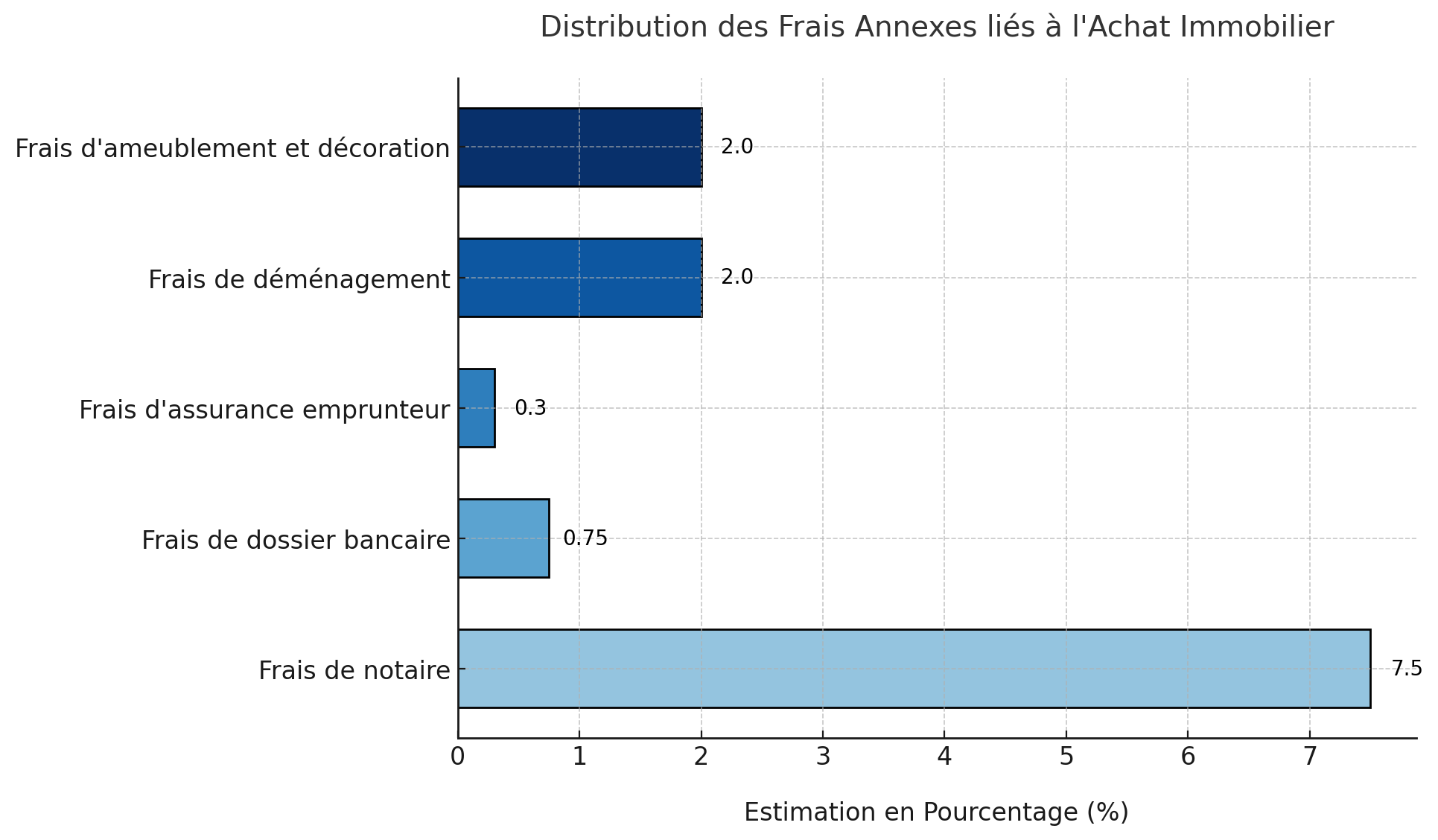

Prévoir les frais de notaire et autres frais annexes

L'achat d'une maison engendre un certain nombre de frais annexes qu'il est important d'anticiper dans votre budget :

| Type de frais | Montant moyen |

|---|---|

| Frais de notaire | 7 à 8% du prix d'achat |

| Frais de dossier bancaire | 0,5 à 1% du montant emprunté |

| Frais d'assurance emprunteur | 0,2 à 0,4% du capital emprunté par an |

| Frais de déménagement | Variable selon prestataire et volume |

| Frais d'ameublement et décoration | Variable selon vos envies |

Ne pas négliger l'état des lieux

Juste avant la remise des clés, un état des lieux doit être réalisé en présence du vendeur et de l'acheteur (ou de leurs représentants). Il s'agit d'une inspection détaillée du bien permettant de vérifier qu'il est dans le même état que lors des visites. C'est aussi l'occasion de relever les compteurs (eau, électricité, gaz) et de transmettre toutes les informations utiles sur le fonctionnement du logement. N'hésitez pas à être minutieux car une fois l'état des lieux signé, il sera difficile de revenir en arrière en cas de problème.

L'essentiel à retenir sur l'achat d'une maison

L'achat d'une maison est un projet de vie important qui nécessite une préparation minutieuse. En suivant les étapes décrites dans ce guide et en restant informé des dernières réglementations, vous serez en mesure de mener à bien cette acquisition avec sérénité. N'hésitez pas à vous entourer de professionnels comme un courtier ou un notaire pour bénéficier de conseils personnalisés tout au long du processus.

Questions en rapport avec le sujet

Quels sont les 10 étapes clés de l'acquisition d'un bien immobilier ?

Définir votre projet et votre budget.La visite des biens immobiliers.Se renseigner sur le bien immobilier.Faire une offre d'achat.Signer le compromis de vente.La recherche du crédit immobilier.Signer l'offre de prêt.Signer l'acte authentique.

Quels sont les critères à considérer pour choisir un appartement ?

Pour choisir un appartement, il est essentiel d'évaluer plusieurs critères d'estimation : localisation, état général de l'immeuble et de l'appartement, facilité d'accès aux transports en commun, proximité des écoles et commerces, exposition aux vents et aux intempéries, qualité de l'isolation, présence éventuelle de nuisances sonores ou olfactives, dimension des pièces, nombre de balcons ou terrasses, éclairage naturel, système de chauffage, présence de parkings ou de places de stationnement, coût des charges locatives et des travaux éventuels.